実際どうなの?オルカン体験記(三菱UFJアセットマネジメント社員編)

※「オルカン」は当社の登録商標です。

三菱UFJアセットマネジメント社員のなかから、オルカンを保有している社員と、まだオルカンを購入したことがない社員が集い、投資とオルカンについて語る「社員の本音座談会」を開催しました。記念すべき「オルカンひろば」開設後初めての座談会の様子をご紹介します。

登場人物

- インデックス運用部 長洲

- 30代。オルカン保有者(オルカン歴3年)

- デジタル・マーケティング部 磯崎

- 20代後半。オルカン保有者(オルカン歴4年)

- 商品プロモーション部 盛

- 20代前半。オルカンはまだ購入していないが、投資を始めることを検討中。

注記) 下記の内容はそれぞれ参加者個人の意見であり、当社の見解ではありません。また、将来の投資成果を保証等するものではありません。投資に関する決定はお客さまご自身のご判断と責任のもとに行っていただきますようお願いいたします。

投資は怖い!?投資のイメージとは?

本日は、お忙しいところ座談会にお集まりいただきまして、ありがとうございます!

座談会のテーマは、投資とオルカンについてです!特に、オルカンにフォーカスしたいと思います。部や部門を超えて集まっていただきましたが、みなさんが個人的に実践していることや感じていることをお話しいただければと思います。

では、さっそくですが、投資未経験の盛さんに質問です。そもそも、投資に関してどんなイメージを持っていましたか?

やっぱり、投資は失敗しちゃいそうで怖いといったイメージがありました。

今まで周りの人があまり投資をしていなくて、投資自体が身近な話題ではなかったというのもあるかと思います。

でも興味はありますか?

そうですね。最近、物価高もひしひしと感じますし、何より会社の同僚は投資をしている人が多く、必要性は感じてます。同僚のなかには「若いうちはリスクを取るべきだ」って感じの人もいて、焦りますね(笑)。

でも、投資未経験者なのでどんな投資信託(以下、ファンド)に投資したらいいか、全然分からないです。

そうですよね、難しいと思います。

たくさん候補があるなかで、具体的にどのファンドに投資すればいいかを意思決定するのは難しいですよね。ただ、そんななかで、最初はどんなファンドに投資したいなど漠然とした考えはありますか?

未経験者でも、難しいことを考えずに始められるものがいいなと思います。

投資を行ううえで、売買するタイミングや、購入してからのメンテナンスを気にするのは面倒だと思ってしまう性格なので、購入してから手間がかからない、シンプルなファンドがいいですね。

あとはやっぱり安心できるもの。YouTubeで投資信託について調べたりしますが、よい面も悪い面もさまざまな情報が発信されているので、そのようなものをみると何が正しいのか不安になってしまい、未だ投資を始めるに至っていません。

そういった意味では、オルカンは投資先が世界中の株式等に投資するファンドですから、分散効果が効いていいかもしれませんね。リターンのブレであるリスクを抑えるのであれば分散投資がセオリーですが、投資未経験者の場合、分散投資を意識的に実践するのは難しいと思うので、ファンド1本で完結するのは手間がかからずに済むと思います。また、このように株式の銘柄を分散するという方法もありますが、一方で資産を分散させるという方法もあり、その場合は「バランスファンド」というタイプもあります。これでもファンド1本でさまざまな資産に分散することができます。

投資未経験者にとってのキーワードは、「分散」なのですね。その目線でまた情報収集したいと思います。

ただ、YouTubeやSNSの情報はたくさん溢れているので投資未経験者には取捨選択が難しいですよね(笑)。

その点、オルカンは「投信ブロガーが選ぶ!Fund of the Year」で、ランキング1位を4年連続で継続して獲得※していて、長く投資家の方から支持されています。

注)『投信ブロガーが選ぶ! Fund of the Year 2022』は証券会社や銀行で販売している投資信託をブログで話題にしているブロガーの投票を運営委員会が集計したランキングです(投票者数:135名(2022年)、180名(2021年)、185名(2020年)、222名(2019年))上記の投票期間については、集計年の11月1日~11月30日。投票対象については、集計年の10月31日までに設定された投資信託(ETF含む)。

※それぞれ、海外籍ETFについては、日本の証券会社を通じて買付可能なもの。

※将来の運用成果等を保証したものではありません。

押さえておきたい投資用語

この記事で登場する用語を3つほど、簡潔に説明します。

投資信託

多数の投資家から集めた資金を投資信託委託会社が国内外の金融・証券市場で運用し、その成果を投資家に還元する金融商品のことです。ファンドあるいは投信とも呼ばれます。投資信託の受益者は、少ない資金で国内外の幅広い投資対象に分散投資することが可能になります。

アクティブファンド

一般的に、投資対象銘柄に対するさまざまな調査結果や予測を基にして、投資銘柄や投資割合を決定することにより、あらかじめ決められた指数を上回る運用成果を目指して運用されるファンドをいいます。投資対象銘柄の調査にかかる費用などがコストとしてかかるため、インデックス運用を行うファンドに比べて運用管理費用(信託報酬)が高い傾向にあります。

インデックスファンド

日経平均株価やTOPIXなどのインデックスの値動きに連動することを目標として運用されるファンドをいいます。通常、銘柄選択の際に、ファンドマネジャーがアクティブに運用するファンドに比べ付加価値のある情報を収集する手間が少なく、信託報酬などのコストが低めとなる傾向があります。

社員がオルカンに投資する理由は?オルカンの魅力に迫る!

さて、これから投資を始めたいと考えている盛さんでしたが、一方で我々オルカンに投資している社員として、なぜオルカンに投資しているのか?をテーマに話を進めていきたいと思います。実際に業務としても海外株式のインデックスファンドマネジャーを務めておられる長洲さんにお話しを伺いましょう。

オルカンに投資されている長洲さんからみて、ずばり、オルカンとはどのようなファンドだと思いますか?

やはり、「心穏やかに持ち続けられるファンド」「結局最後はここに落ち着くファンド」だと思います。

先ほども話題に上がっていましたが、やはり分散することは投資を継続するうえで重要だと思います。全世界の株式に投資するオルカンは、究極の分散投資だと思っています。過去、アクティブファンドについてもさまざまなファンドを購入しましたが、結局オルカンに落ち着きましたね。

そして、投資を継続するうえではコストも気になりますよね。オルカンは、やっぱり信託報酬が低いところも魅力です。

すごく共感できます!僕も長洲さんと同じように、入社当時はオルカンなどのインデックスファンドに加えて、アクティブファンド、特に新興国株系のファンドなどたくさん購入していましたが、今はインデックスファンド、特にオルカンメインに落ち着きましたね(笑)。

長洲さんも磯崎さんも、同じように最初は多くのファンドを購入されて、今はオルカンに落ち着いているのですね(笑)。

そうですね。特に私の場合は、さまざまな投資信託を保有するなかで、気づいたら全世界株式のようなポートフォリオになっていたのですが、コストもかかるし、管理が面倒だなと思っていました。そこで、オルカンにまとめたほうが効率的だし、楽だなと思い、今はオルカンに集約しています。もちろん、アクティブファンドも夢があっていいんですけどね。個人的に、安心感があるのはオルカンですよね。

私は、オルカンを一言で表すのであれば、「まずは、これ1本!」です。特に私と同年代である20代・30代の方は投資できる“時間”があると思いますので、さまざまな資産がありますが株式を分散させるところから始めてみる、というのは1つの方法かと思っています。

ありがとうございます。参考になりました!

どのファンドを購入している?社員の運用方法をご紹介!

では、実際のポートフォリオがどうなっているのか聞いてみたいと思います。

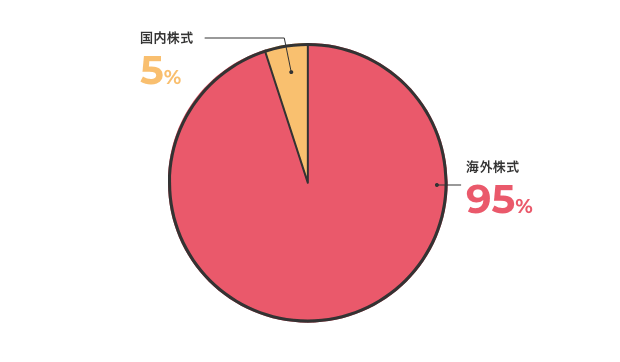

長洲さんはどうでしょうか?

昔は幅広く資産を持っていましたが、今は減らしています。国内株が5%ほどで、そのほかほとんどが海外株式です。そのうち、オルカンは25%程度です。基本、オルカンは積み立て投資とボーナスを活用した一括投資を併用しています。ただ、現行NISAでは先進国、新興国のファンドを購入していますが、2024年にNISA制度が新しくなるタイミングでオルカンに変えることも検討しています。

【長洲さんのポートフォリオ】

※上記は特定の資産構成を推奨するものではありません。また、個人の見解であり、必ずしも所属する企業や組織の立場、戦略、意見を代表するものではなく、掲載内容と同様の収益の獲得及び将来の運用成果を示唆・保証するものではありません。投資信託は、投資者のみなさまの投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。

これまで売るタイミングはありましたか?

マンションを買うときに頭金として少し(笑)。でもオルカンじゃないですね。オルカンは売らないかな。

すごいオルカン愛!

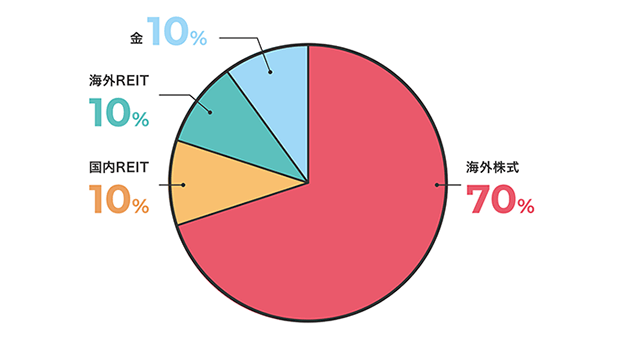

磯崎さんのポートフォリオはどんな感じですか?

2022年頃の私のポートフォリオが下図です。株式が多めですが、REITや金など資産も分散させていました。

【磯崎さんのポートフォリオ】

※上記は特定の資産構成を推奨するものではありません。また、個人の見解であり、必ずしも所属する企業や組織の立場、戦略、意見を代表するものではなく、掲載内容と同様の収益の獲得及び将来の運用成果を示唆・保証するものではありません。投資信託は、投資者のみなさまの投資元本が保証されているものではなく、基準価額の下落により損失を被り、投資元本を割り込むことがあります。

ただ、2023年に入り、プライベートでの支出が重なり、金やREIT、一部の海外株式のアクティブファンドは売却しました。ただ、オルカンだけは売却しませんでした。家族内で現金化の圧力が強かったのですが、そこは死守しました(笑)。ですので、長洲さんと同様に僕も、オルカンを売る優先度は低いです。オルカンは、心の余裕を持って保有できることが分かったので、これからもオルカンは長期投資として残そうと思っています。

投資をするうえで、気持ちの持ち方って大事ですよね。資産運用ってあくまで人生の一部ですから投資に時間をかける必要はなくて、結果を急がず余裕のある資産を少しずつ増やしていけばいいんじゃないか、と思います。

心の余裕を持つことって本当に大事ですよね。そういった心持ちを身に付けるためにも安定したオルカンは初心者にいいかもしれませんね。

確かに!最初から動きの激しいものを買ってしまったら疲れちゃいそうです。

オルカンで基準価額の変動に慣れれば、ほかのものに興味を持ったときにも心の余裕を保って扱えそうです。やっぱり投資は始めることが一番のハードルだから、選ぶ基準が分からない人は平均値を取るのも手ですよね。オルカンは運用コストが安いし、日本を含む先進国および新興国の全世界の株式市場の値動きに連動する投資成果を目指すファンドのため、株式に投資するそのほかのファンドの特徴もつかめそうですしね。逆にほかのファンドを購入することで、僕らのように「結局オルカンいいじゃん!」ってなるかもしれないですし(笑)。

そうなったら面白いですね!

さて、最後に長洲さん、現在、オルカンの保有を検討している方に向けて、一言ください。

はい、投資信託を1つ選んでくださいと言われたら自信を持ってオルカンです!オルカンで投資を開始したら長期的な資産形成について考える時間が少なく済むのではないかと思います。人生には資産運用以外に大切なことがたくさんあります。早々にオルカン投資の一歩を踏み出した後は、ほかのことに有意義に時間を使いたいですね!

磯崎さんはいかがでしょうか?

そうですね、初めから期待リターンの高いものや、仕組みが複雑なファンドを購入すると、継続するのが難しいのではないかと個人的には考えています。そこでまずは、インデックスファンドのうち分散効果が期待できるオルカンから始めてみることで、日々変動する基準価額を体感してみてから、興味を持ったり必要であったりすれば、そのほかの投資信託や金融商品に挑戦してみるといいのではと思います。

さて、盛さんいかがでしたでしょうか?

初心者にとっては心穏やかに始められそうなのがうれしいです。だんだん気持ちが固まってきました!

ありがとうございます!本音でいろいろな意見が聞けて、僕自身も投資について改めて考えることができました。「オルカンひろば」では、これからもオルカンのことをより知っていただき、好きになっていただけるような情報発信をしていきたいと思います!